SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Сделка по продаже Детского мира может оказаться выгодной для миноритариев - КИТ Финанс Брокер

- 28 ноября 2018, 21:05

- |

АФК «Система» может закрыть сделку по продаже своего пакета в «Детском мире» в 2018 году или начале 2019 года.

Такое заявление сделал основной акционер компании Владимир Евтушенков в кулуарах форума «Россия зовёт!», организованного «ВТБ Капиталом». По его словам, принципиальная договоренность уже есть.

На фоне этой новости акции АФК «Система» на Московской бирже на 13:20мск растут на 4%, а бумаги «Детского мира» — на 3%.

КИТ Финанс Брокер

Такое заявление сделал основной акционер компании Владимир Евтушенков в кулуарах форума «Россия зовёт!», организованного «ВТБ Капиталом». По его словам, принципиальная договоренность уже есть.

На фоне этой новости акции АФК «Система» на Московской бирже на 13:20мск растут на 4%, а бумаги «Детского мира» — на 3%.

Несмотря на то, что ранее представители АФК «Система» говорили о планах продажи «Детского мира» с премией, примерно год назад в рамках SPO бумаги продавались с дисконтом к рынку. Посмотрим, как будет в этот раз, но едва ли бумаги компании будут проданы существенно дороже 100 руб.Копосов Василий

Впрочем, сделка все равно может оказаться выгодной для миноритариев. Напомню, что «Системе» принадлежит около 52% «Детского мира», соответственно, покупатель должен будет выставить оферту миноритариям (если купит контроль).

Соответственно миноритарии могут рассчитывать и на выкуп, и на дивиденд в 4,4 руб., отсечка по которому 26 декабря. Хорошая доходность, если сделка действительно будет закрыта до конца года.

КИТ Финанс Брокер

- комментировать

- Комментарии ( 0 )

Новости рынков |Результата АФК Система оказались лучше ожиданий рынка - Промсвязьбанк

- 28 ноября 2018, 11:21

- |

Выручка АФК Система в III квартале выросла на 13,9%, до 204,6 млрд руб.

Выручка АФК Системав III квартале 2018 года выросла на 13,9% по отношению с аналогичному периоду прошлого года и составила 204,6 млрд рублей по новым стандартам МСФО, говорится в финансовом отчете корпорации. Без учета применения новых стандартов рост выручки составил 13,6% — до 204,1 млрд рублей. Скорректированный показатель OIBDA в отчетном периоде увеличился на 29,7% — до 73,6 млрд рублей. Рентабельность OIBDA составила 36%. По старым стандартам МСФО OIBDA увеличилась на 10,9%, до 62,9 млрд рублей, рентабельность по показателю осталась на уровне прошлого года — 30,8%.

Выручка АФК Системав III квартале 2018 года выросла на 13,9% по отношению с аналогичному периоду прошлого года и составила 204,6 млрд рублей по новым стандартам МСФО, говорится в финансовом отчете корпорации. Без учета применения новых стандартов рост выручки составил 13,6% — до 204,1 млрд рублей. Скорректированный показатель OIBDA в отчетном периоде увеличился на 29,7% — до 73,6 млрд рублей. Рентабельность OIBDA составила 36%. По старым стандартам МСФО OIBDA увеличилась на 10,9%, до 62,9 млрд рублей, рентабельность по показателю осталась на уровне прошлого года — 30,8%.

Результата АФК Система оказались лучше ожиданий рынка. Улучшению результатов способствовал рост выручки и OIBDA МТС, Детского мира, Степь, Медси и Segezha Group. Тем не менее, вклад в рост рентабельности оказал переход на новые стандарты МСФО, без учета этого фактор маржинальность бизнеса заметного изменения не показала. Что касается долга АФК, то на 30 сентября 2018 года финансовые обязательства корпоративного центра составили 228,1 млрд рублей — с 30 июня 2018 года объем долга сократился на 3,7% (составлял 236,9 млрд рублей).Промсвязьбанк

Новости рынков |Отказ от дивидендов поможет АФК Система сократить долговую нагрузку - Атон

- 27 ноября 2018, 18:06

- |

Cильные результаты за 3К18, промежуточных дивидендов не будет

Важные моменты

Темпы роста выручки в 3К18 улучшились кв/кв, и показатель вырос на 13.9% г/г до 204.6 млрд руб., на 2.2% выше консенсус-прогноза Интерфакса. Начиная с 1К18, АФК Система перешла на новые стандарты отчетности (МСФО 15 и 16); на сопоставимой основе консолидированная выручка достигла 204.1 млрд руб. Все основные активы холдинга, за исключением РТИ (-18.3% г/г по новым стандартам МСФО в связи со смещением графиков работ по некоторым контрактам), показали сильный рост выручки.

Динамика основных сегментов

( Читать дальше )

АФК Система опубликовала сильные финансовые результаты за 3К18. Выручка составила 204.6 млрд руб. (+13.9% г/г), превысив консенсус-прогноз Интерфакса на 2%. Усилия, направленные на снижение SG&A-затрат, привели к тому, что соотношение SG&A/выручка улучшилось на 410 бп г/г по новым стандартам и на 120 бп г/г на сопоставимой основе. Для достижения цели по сокращению задолженности АФК Система решила отказаться от промежуточных дивидендов, хотя, понимая важность дивидендов для инвестиционного профиля Системы, менеджмент отметил, что рассмотрит вопрос о выплате дивидендов за 2018.АТОН

Важные моменты

Темпы роста выручки в 3К18 улучшились кв/кв, и показатель вырос на 13.9% г/г до 204.6 млрд руб., на 2.2% выше консенсус-прогноза Интерфакса. Начиная с 1К18, АФК Система перешла на новые стандарты отчетности (МСФО 15 и 16); на сопоставимой основе консолидированная выручка достигла 204.1 млрд руб. Все основные активы холдинга, за исключением РТИ (-18.3% г/г по новым стандартам МСФО в связи со смещением графиков работ по некоторым контрактам), показали сильный рост выручки.

Динамика основных сегментов

( Читать дальше )

Новости рынков |Детский мир растет по прибыли и дивидендам - Финам

- 02 ноября 2018, 12:47

- |

Аналитики Финам ожидают умеренного прогресса по прибыли:

«Детский Мир» отчитался о росте прибыли на 75% за 9 мес. 2018 благодаря органическому росту и оптимизации расходов, и сообщил о распределении 100% прибыли по РСБУ на промежуточные дивиденды (4,4 руб. на акцию с DY 5%). В будущем мы ожидаем умеренного прогресса по прибыли, сохранения высоких норм выплат и дивидендов с привлекательной доходностью. Подтверждаем рекомендацию «держать» и целевую цену 93,4 руб. на 12 мес. Апсайд 6%.

Прибыль за 9 мес. 2018 повысилась на 75% — до 4,04 млрд.руб. благодаря открытию магазинов, положительной динамике сопоставимой выручки, а также оптимизации расходов на аренду и зарплату в этом году. В этом году мы ожидаем рекордной выручки, ~112 млрд.руб. (+15%) c опережающим ростом прибыли на 38% — до 6,6 млрд.руб.

Промежуточный дивиденд за 9 мес. составит 4,4 руб. на акцию с доходностью 5% к текущей цене, исходя из распределения 100% прибыли по РСБУ 9м 2018 3,25 млрд.руб. Весь годовой дивиденд, согласно консенсусу Bloomberg, может составить 8,1 руб. (+18%) с DY 2018E 9,2%.

Мы смотрим на акции DSKY, прежде всего, как на дивидендный кейс. В 2019-2021, рост прибыли по прогнозам замедлится до 11% CAGR, но прогнозные объемы прибыли позволят делать платежи инвесторам с высокой доходностью, в среднем 12% по DPS 2019-2021П. По форвардным мультипликаторам акции DSKY вполне справедливо оценены рынком.

Новости рынков |Справедлива ли оценка Ленты? - Invest Heroes

- 31 октября 2018, 21:29

- |

Выручка «Ленты» в 3 квартале 2018 года выросла на 12,5% — до 100,8 млрд рублей (третий квартал 2017 г.: 89,6 млрд рублей). Об этом сообщила компания.

( Читать дальше )

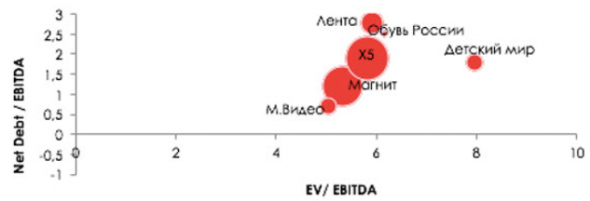

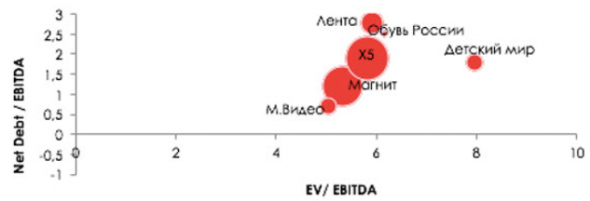

Справедлива ли оценка «Ленты»? Долговая нагрузка компании находится на высоком уровне по сравнению с конкурентами (на конец 1П2018). Выплата дивидендов пока что не предвидится, с учетом снижения темпов роста выручки и того, что Net Debt/EBITDA для этого должен находиться на уровне ниже 2,0x. По EV/EBITDA компания оценивается примерно на одном уровне со своими конкурентами.

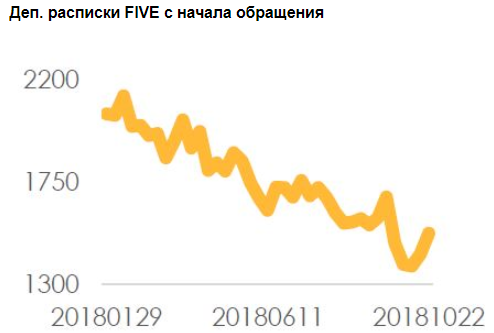

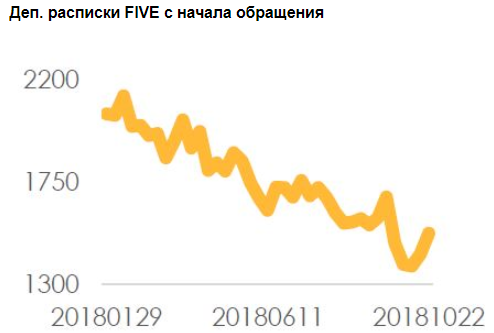

Buyback. Видно, что стоимость акций падала с конца июня этого года, несмотря на рост компании. Это вызвано тем, что три иностранных фонда, входящих в Топ-20 крупнейших акционеров, начали распродавать свои доли. Так, только за последний квартал они распродали 10,4 млн. депозитарных расписок и всё ещё имеют на руках около 26,7 млн. расписок. Эти объёмы продавливают рынок и не дают расти.

( Читать дальше )

Новости рынков |Дивидендная доходность бумаг Детского мира может составить 5% - Атон

- 30 октября 2018, 12:06

- |

Скорректированная прибыль группы «Детский мир» в 3 квартале 2018 года выросла на 17,4% г/г до 2,2 млрд руб. Прибыль за период без учета корректировок составила 2,1 млрд руб (+32,3% г/г).

«Детский мир» опубликовал сильные результаты за 3К18, свидетельствующие об ускорении роста выручки (15.9% в 3К против 14.6% г/г во 2К18) на фоне положительного LfL-трафика (+5.2%) и дальнейшего ускорения роста онлайн-продаж (рост выручки от онлайн-продаж составил 125.7% в 3К против +93.1% г/г во 2К).АТОН

Укрепление позиций в переговорах с арендодателями и повышение эффективности труда наряду с хорошим контролем над затратами привели к сокращению коммерческих, общехозяйственных и административных расходов в процентах от выручки (-200 бп кв/кв, -70 бп г/г). Рекомендуемые менеджментом дивиденды (около 4.5 руб. на акцию), предполагают высокую дивидендную доходность приблизительно 5%.

Новости рынков |Детский мир показывает скромные темпы роста выручки - Промсвязьбанк

- 30 октября 2018, 11:34

- |

Детский мир в III квартале увеличил скорректированную прибыль на 17,4%

Ритейлер Детский мир в III квартале 2018 года увеличил скорректированную чистую прибыль по МСФО на 17,4%, до 2,2 млрд рублей. Чистая прибыль без учета корректировок выросла на 32,3%, до 2,1 млрд рублей, говорится в сообщении компании. Скорректированная EBITDA выросла на 18,5% — до 3,6 млрд рублей, рентабельность этого показателя составила 12,7% против 12,4% годом ранее. EBITDA без учета корректировок увеличилась на 29,8%, до 3,5 млрд рублей, рентабельность EBITDA — до 12,3% с 10,9%. Выручка Детского мира увеличилась на 15,9%, до 28,4 млрд рублей.

Ритейлер Детский мир в III квартале 2018 года увеличил скорректированную чистую прибыль по МСФО на 17,4%, до 2,2 млрд рублей. Чистая прибыль без учета корректировок выросла на 32,3%, до 2,1 млрд рублей, говорится в сообщении компании. Скорректированная EBITDA выросла на 18,5% — до 3,6 млрд рублей, рентабельность этого показателя составила 12,7% против 12,4% годом ранее. EBITDA без учета корректировок увеличилась на 29,8%, до 3,5 млрд рублей, рентабельность EBITDA — до 12,3% с 10,9%. Выручка Детского мира увеличилась на 15,9%, до 28,4 млрд рублей.

Детский мир показывает более скромные темпы роста выручки, чем ожидалось, но наращивает маржу, что можно отметить с позитивной стороны. При том, что компания наращивает число магазинов и переманивает трафик. Так, основной вклад в рост сопоставимых продаж (+3,7%) внес трафик (+5,2%) при снижении среднего чека (-1,5%).Промсвязьбанк

Новости рынков |X5 - не самая лучшая бумага в секторе - Invest Heroes

- 29 октября 2018, 17:33

- |

P&L Х5 Retail хорош, но оценка выглядит дороговато. На операционном уровне отчет за 9 месяцев сильный:

— Выручка + 18.9%, рост продолжается, LFL +0.5% г/г;

— Валовая прибыль +20%, т.е. смогли снизить потери и лучше провести скидки;

— Рост EBITDA на 7.5% — опять же лучше «МАГНИТа».

Вместе с тем, долг/EBITDA на уровне 1.99х, т.е. на грани выплаты дивидендов. Если сеть будет расти и заплатит дивиденд, долг вырастет, т.е. ситуация нестабильна.

Прогноз: Видно, что food retail сейчас переживает не лучшие времена, несмотря на микроулучшения: «РОМИР» зафиксировал увеличение среднего чека в августе, инфляция набирает обороты с 3% до 4% годовых, сети оптимизируют точки и издержки.

Вероятно, на этом фоне X5, «Магнит» и «Лента» продолжат расти каждая своим темпом, а ОКЕЙ и «Дикси» будут пробовать продаться лидерам (но пока цена заломлена высоко, сделки не будет).

( Читать дальше )

— Выручка + 18.9%, рост продолжается, LFL +0.5% г/г;

— Валовая прибыль +20%, т.е. смогли снизить потери и лучше провести скидки;

— Рост EBITDA на 7.5% — опять же лучше «МАГНИТа».

Вместе с тем, долг/EBITDA на уровне 1.99х, т.е. на грани выплаты дивидендов. Если сеть будет расти и заплатит дивиденд, долг вырастет, т.е. ситуация нестабильна.

Прогноз: Видно, что food retail сейчас переживает не лучшие времена, несмотря на микроулучшения: «РОМИР» зафиксировал увеличение среднего чека в августе, инфляция набирает обороты с 3% до 4% годовых, сети оптимизируют точки и издержки.

Вероятно, на этом фоне X5, «Магнит» и «Лента» продолжат расти каждая своим темпом, а ОКЕЙ и «Дикси» будут пробовать продаться лидерам (но пока цена заломлена высоко, сделки не будет).

В этой связи мы полагаем, что фундаментально перспективных историй в food retail не наблюдается, а лучшая идея – спекуляция на недооценке «Магнита» с поддержкой в виде buyback и интересов мажоритария (ВТБ) до уровней 4,200 руб./акция.

( Читать дальше )

Новости рынков |Чистая прибыль Детского мира в 3 квартале может вырасти на 11% - Sberbank CIB

- 26 октября 2018, 19:15

- |

«Детский мир» представит финансовые результаты за 3 квартал 2018 года по МСФО в понедельник, 29 октября.

Крылов Андрей

Sberbank CIB

Компания уже сообщила, что в июле — октябре годовой рост выручки ускорился до 15,8%, а сопоставимые продажи увеличились на 3,7%. Исходя из этого можно предположить, что выручка за 3К18 составила 28,4 млрд руб. Также компания заявила, что EBITDA по итогам 9М18 оказалась как минимум на 32% выше, чем годом ранее, что соответствует ее росту в 3К18 на 25% до 3,4 млрд руб. при рентабельности 11,8%. Мы полагаем, что валовая рентабельность оказалась ниже, чем в 3К17 (т. к. компания продолжает инвестировать в цены). В то же время преимуществом для ритейлера является положительный «операционный рычаг» (общие, коммерческие и административные расходы растут медленнее, чем выручка), тогда как в продуктовой рознице наблюдается обратная ситуация.Красноперов Михаил

По нашему мнению, финансовые расходы остались на уровне 3К17, однако эффективная ставка налога должна нормализоваться на отметке 20% (после необычно низких 4% в 3К17). Таким образом, мы полагаем, что чистая прибыль в отчетном квартале составила 1,8 млрд руб., увеличившись за год на 11%.

Если учесть, что ранее компания уже обнародовала в своем пресс-релизе ключевые показатели, можно предположить, что опубликованная финансовая отчетность вряд ли повлияет на рынок. Более важное значение будет иметь телефонная конференция, запланированная на 16:00 мск, в ходе которой менеджмент должен прокомментировать текущие тренды операционной деятельности. Мы сохраняем позитивную оценку акций «Детского мира». Эта компания — наш фаворит в данном секторе, представляющий собой редкое сочетание высоких темпов роста, ROIC и доходность свободного денежного потока на уровне 9%.

Крылов Андрей

Sberbank CIB

Новости рынков |Детский мир показывает самые высокие темпы роста продаж среди российских ритейлеров - Sberbank CIB

- 18 октября 2018, 16:45

- |

Группа «Детский мир» в 3 квартале 2018 года увеличила объем консолидированной неаудированной выручки на 15,9% — до 28,4 млрд руб. по сравнению с 24,6 млрд руб. в 3 квартале 2017 года.

Крылов Андрей

Sberbank CIB

«Детский мир» вчера представил операционные результаты за 3 квартал 2018 года. Тренды, наблюдающиеся в динамике выручки, в целом соответствуют нашим оценкам. «Детский мир» показывает самые высокие темпы роста сопоставимых продаж среди российских ритейлеров и один из самых высоких темпов роста выручки. Вместе с тем компания продолжает генерировать превосходный денежный поток и выплачивать щедрые дивиденды.Красноперов Михаил

Крылов Андрей

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс